李会锋:云支付平台赋能农村数字普惠金融

导读:以云服务为理念,搭建农村中小金融机构共用共享的云支付平台,使农村支付服务更加智能化、移动化和数字化

作者|李会锋「农信银资金清算中心总裁」

文章|《中国金融》2022年第8期

2022年1月12日,国务院发布《“十四五”数字经济发展规划》,将加快金融领域数字化转型列入重点行业数字化转型提升工程,使之成为金融机构新业务布局的战略重点。对于农村中小金融机构而言,数字化转型不仅是技术问题,更重要的是管理模式和运营方式的调整变化,是一项长期的系统性工程。农村中小金融机构承担着支持农业农村经济发展的重要职责,在转型过程中势必兼顾县域经济增长和普惠金融目标。如何将金融数字化与数字乡村建设有机结合起来,让数字支付惠及广大农村百姓,是农信银资金清算中心(以下简称“农信银”)和农村中小金融机构共同面临的一项重大课题。近年来,农信银在数字化转型道路上不断探索与实践,携手农村中小金融机构共同打造符合农村金融需求的云支付平台,有效提升了农村支付的便捷性和安全性,降低了农村支付成本,为农村数字普惠金融作出了切实贡献。

搭建农村金融共建共享云支付平台

目前我国农村中小金融机构有3000多家法人机构接入农信银,它们分散在农村的不同地域,其中许多机构地处边远山区和偏僻乡镇。有些小体量的法人机构金融科技建设起步晚,刚刚升级核心系统,技术人员储备不足,缺乏对新科技的应对能力,技术迭代比较困难。作为全国农村中小金融机构支付清算的中枢纽带,农信银利用自身在金融科技方面优势,从改善农村支付服务环境建设整体出发,着眼于新技术、新业务场景应用,以云服务为理念,搭建了农村中小金融机构共用共享的云支付平台,使农村支付服务更加智能化、移动化和数字化。

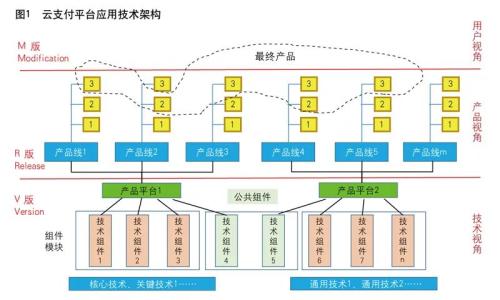

科技引领,打造一站式金融云服务。云支付平台在设计建设过程中,打破了传统思维,按照“规划引领”与“创新驱动”相结合的数字化管理理念,加大开源技术应用,形成了自主可控的开发模式。通过定义企业级技术标准建立规范的技术组件,以标准金融服务将关联技术组件组成蕴含金融服务能力的产品平台。不同的产品平台,衍生出各自的产品线,每个产品线有自己业务功能。用户可根据业务经营需要,任意从各个产品线抽取各自需要的功能,组成新的业务产品供客户使用(见图1)。基于云支付平台,农村中小金融机构可以根据市场需求变化快速组装金融产品(如客户经理营销产品、资金归集小程序、扶贫助农宝等),以极低的成本推出定制化的专属服务。目前,云支付平台已覆盖手机银行、网上银行、微信银行、聚合支付、数字证书等20个共享系统,可提供“一点接入”服务和系统托管服务。农村中小金融机构根据实际需求灵活选择相关应用,从而为客户提供多渠道、多场景支付服务。在整个过程中,农信银提供系统运维和技术支持服务,从而极大地降低了农村中小金融机构的科技投入。

标准先行,坚持核心技术自主可控。农村中小金融机构在传统的信息系统建设过程中,由于项目承建商的差异,不可避免会引入多套开发工具、技术架构、数据标准等,形成一个个竖井式、分散式的业务系统,给其后的升级、复用和衔接带来诸多困难。为打破这种格局,农信银从标准化入手,在四个方面开展了科技治理。一是采用“互联网+分布式微服务”架构,摒弃大而重的传统技术,在开发工具、服务器主机、数据库、中间件等产品选择上均采用国产或开源产品。二是搭建技术中台实现技术规范、数据标准、服务标准的统一,打通信息系统间的屏障,提升科技创新规划和治理能力。三是建设业务中台规范金融产品,与农村中小金融机构共同探索“金融标准+”的业务模式,以“标准金融产品”满足农村地区支付需求。四是确保核心技术能力自主可控。核心设计和关键算法均由自有人员完成,外包人员培训上岗严守标准。

创新思维,针对不同需求提供最佳解决方案。农村中小金融机构具有数量多、业务相似度高的特点,若要快速发展,必须在错综复杂的需求中,用尽可能小的消耗去寻找最优业务模型。鉴于此,农信银在云支付平台的规划中,建立起“一套模型解决一类业务、同一业务多家共用、标准业务和特色业务并行”的开发模式,形成公共组件147个,实现了集转账、储蓄、贷款、缴费、理财、信用卡、积分等基础服务于一体的数字化模型。该模型具有快速配置、快速复制、快速发布及反哺优化等特点,已在16个省区市的多个业务系统中得到成功应用。目前,农信银正在积极探索农村金融“全业务模型化”的可能性,以有限的金融服务模型去实现无限的金融服务,为农村数字普惠金融提供更有力的支持。

推动农村数字化支付普及应用

农信银云支付平台以科技赋能、大数据引领,面向全国农村中小金融机构开放使用,为农村地区客户提供7×24小时安全、便捷、高效的优质服务,极大地推动了农村数字支付的普惠进程。

深化协同工作机制,实现技术共研、场景共建、成果共享。一是以开放共建的理念,邀请农村中小金融机构共同参与云支付平台需求开发和功能模块建设,使系统功能更契合各地农村个性化、特色化金融需求,提高平台利用率。二是聚焦关键技术,与农村中小金融机构共同建立分布式数据库、人工智能、金融标准化、网络安全等专题研究组,汇聚全国金融科技人才,通过远程会议、联合办公等科技手段组建虚拟团队,弥补农村中小金融机构科技力量势单力薄的短板,整体推动农村支付体系金融科技规划、技术路线选择、金融风险监控等联合攻关,提高复杂问题的处置能力。三是加强与工信部等机构的交流合作,联合为应用机构提供电子认证服务、安全技术解决方案等。

构建开放互助生态圈,实现服务模式升级。云支付平台通过开放式应用程序接口(Open API)为合作机构自建业务终端赋能,助力农村中小金融机构网点数字化转型。利用ATM、智慧柜员机、客户经理营销平板等多种渠道,实现线上线下协同发展,让农村地区百姓也能享受到城市般的智慧银行服务。同时,云支付平台通过H5功能嵌入及营销页面等共享访问权限,与合作机构共同构建智慧农村生态,打造具有地方特色的“农信智慧+”金融服务。

丰富支付业务场景,将数字金融服务渗透到农村居民的日常生活。一是云支付平台通过网上银行、手机银行、微信银行、聚合支付、农信缴费易等电子渠道,将支付服务嵌入农村社保、教育、医疗、通信、旅游、娱乐等日常生活,有效解决农村支付“最后一公里”问题。二是云支付平台与权威数据源统一对接,引入公安、运营商、人社、司法涉诉等个人信息以及工商、经营分析等企业信息,使平台的服务场景不断渗透延伸。三是针对老年、贫困边缘等特殊群体,利用流程智能化、场景感应化等高科技手段进行适老化改造,开发出“大字版”“简洁版”“老年版”等支付界面,提供更贴合农村百姓需求的金融产品和服务,有效弥合农村金融服务的数字鸿沟。

目前,农信银云支付平台为28个省份的农村中小金融机构开展支付类业务提供技术支持,单一系统最广覆盖2386家法人机构。基于云支付平台的网上银行、手机银行、微信银行客户分别达到1195万户、7626万户和2852万户;有1736家法人机构辖属34207家营业网点应用农信通、聚合支付系统。各应用机构通过云支付平台向645万农村特约商户提供刷卡、扫码等收单服务,有效解决“支付+民生”等领域问题。

筑牢农村支付安全底座

稳步推进两地双活建设,夯实业务连续性基础。云支付平台在顶层设计上以多地多活为目标规划,结合农信银数据中心规划,优先实现了两地双活能力建设。农信银通过制定事前研判、事中控制、事后复盘的系统保障措施及重要时期系统保障方案,不断提升云支付平台的业务连续性支撑能力,为农村支付服务提质增效保驾护航。

建立一体化联合运维机制,保障系统安全稳定运行。为了确保云支付平台安全稳定运行,农信银组织农村中小金融机成立联合风控小组和联合运维小组,建立健全跨部门、跨机构统筹协调和指挥机制,实现运维值班、变更管理、应急处置等一体化管理。同时,为畅通信息沟通机制,同步落实监管政策要求,农信银会同农村中小金融机构联合制定业务连续性计划,实现信息汇聚共享和关联分析。

建立系统风险防控屏障,化解风险管理难题。农村中小金融机构应用云支付平台后,从系统平台层面实现了统一化、规范化的业务流程处理,借助技术手段确保流程可控、风险可控。农信银对云支付平台的主要业务操作功能设置多级复核和授权环节,严格控制生产数据访问查询权限,采用加密、签名等方式保障数据安全,从系统层面协助农村中小金融机构控制操作风险。

- 平安银行信用卡积分兑换方法? (2024-04-18)

- 中信银行信用卡可以取现金吗? (2024-04-18)

- 建设银行信用卡套现防范措施? (2024-04-18)

- 上海银行信用卡自动还款设置? (2024-04-18)

- 如何查询民生银行信用卡积分? (2024-04-18)

- 广州银行信用卡消费分期介绍 (2024-04-18)

- 中国农业银行信用卡还款方式? (2024-04-18)

- 卡塔尔基本全面受理银联卡支付 (2022-12-26)

- 银行业二季度消费者投诉透视:国有银行投诉量普降 股份行增长较快 (2022-11-1)

- 中央财经大学绿色金融国际研究院2022年会在京举行 发布10余项前沿研究成果 (2022-11-1)

- 北京银行行长杨书剑:将加快制定北京银行ESG三年行动计划,高质量推进“生态银行”建设 (2022-11-1)

- 银联商务转让广州银联100%股权 (2022-11-1)

- 年内市值蒸发超5000亿元!招行行长王良回应“田惠宇案件”,谈零售战略 (2022-11-1)

- 湖北金融圈大事件!这家银行A股IPO材料获证监会接收,"首家"争夺战开启 (2022-11-1)